Amortering

Amortering innebär avbetalning på en skuld. Det vanligaste är att amortering sker bitvis (ex. en viss summa varje månad under flera år) men kan även ske med hela beloppet på en gång. Oftast finns en amorteringsplan som berättar under hur lång tid amorteringen ska ske och vilket belopp som betalas vid varje betalningstillfälle.

Amortering innebär avbetalning på en skuld. Det vanligaste är att amortering sker bitvis (ex. en viss summa varje månad under flera år) men kan även ske med hela beloppet på en gång. Oftast finns en amorteringsplan som berättar under hur lång tid amorteringen ska ske och vilket belopp som betalas vid varje betalningstillfälle.

När ett lån tecknas ingår alltid en amorteringsplan. Däremot kan dessa vara uppbyggda på något olika sätt. De vanligaste planerna är:

Annuitetslån – Rak amortering – Amorteringsfritt lån – Serieplan – Trappstegsplan

Läs även om: Amorteringskrav – Belåningsgrad – Avbetalningsplan

Annuitetslån

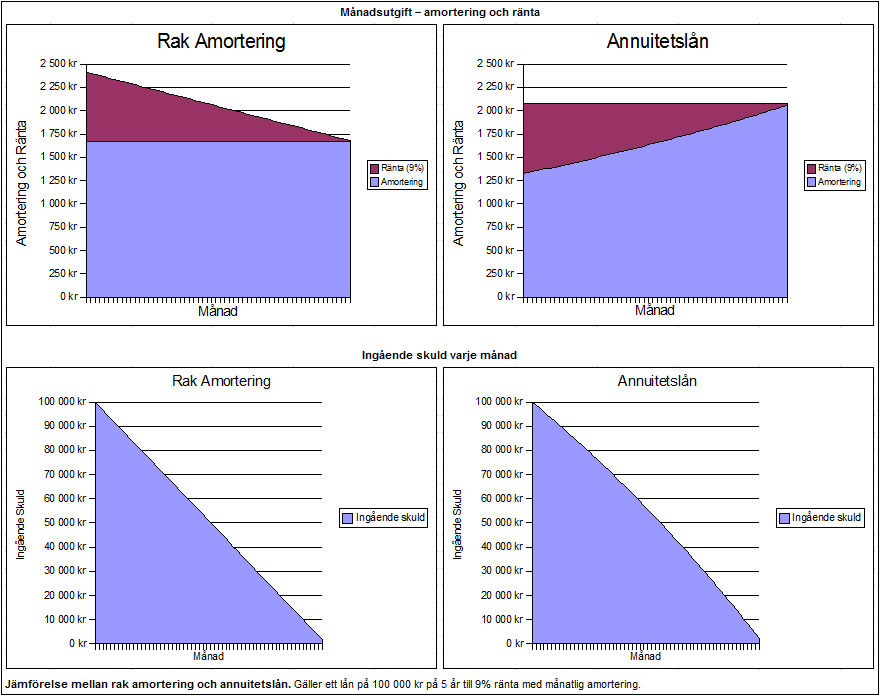

Att man har ett annuitetslån betyder att amorteringen och betalningen av räntan sker på ett förutbestämt sätt då låntagaren alltid betalar samma summa vid varje inbetalningstillfälle. Detta alltså oavsett om det är ett bolån, privatlån eller sms-lån som tas så kallas det för annuitetslån om denna avbetalningsplan används.

Det vanligaste är att man betalar den fastlagda summan en gång i månaden men det kan lika gärna vara en gång i veckan eller en gång per år. Huvudsaken är att det alltid är samma summa.

Avbetalning med annuitetslån

Det som sker i detta fall är att låntagaren i början av låneperioden kommer lägga en stor del av månadsbeloppet på räntan och en liten del på amortering. När sedan det totala lånebeloppet minskat kommer mindre del av den månatliga inbetalningen gå till ränta och desto större del till amortering.

Fördelar och Nackdelar

Orsaken att välja att lägga upp ett annuitetslån handlar nästan uteslutande om en sak – trygghet. Genom att veta exakt hur mycket man kommer betala per månad blir det en ekonomisk trygghet som många uppskattar. Samma summa betalas till den dagen då lånet är återbetalat.

Nackdelen är däremot att man kommer att betala något högre total räntekostnad än om rak amortering hade använts. (Läs mer om rak amortering här) Detta eftersom lånet är högre de första perioderna (månaderna) än vid rak amortering. Med högre lån skapas högre ränteutgifter. Det kan även vara svårt att själv räkna ut hur stor skulden är om man inte har möjlighet att gå in på banken och titta på detta. Vid rak amortering amorteras skulden med exakt samma summa varje månad vilket gör det enklare att räkna ut hur skulden rör på sig under tid.

Ränta

En förutsättning för att ett annuitetslån ska kunna tecknas är att man har en fast ränta och att lånet lagts upp på en förutbestämd amorteringsperiod. Så länge som räntan ligger still kommer även amorteringsperioden göra detta. Men skulle räntan förändas av någon anledning måste planen för amorteringen justeras. Antingen höjer man den totala månatliga inbetalningen eller så förlänger man lånet vilket är betydligt vanligare. I detta fall behåller låntagaren inbetalningssumman men kommer att få betala en längre period.

Alternativet mot annuitetslån är bland annat lån med rak amortering eller amorteringsfria lån.

Rak Amortering

Rak Amortering

När ett lån tecknas där räntan är bunden och lånet har en förutbestämd amorteringstid finns valet att göra rak amortering eller lägga upp det som ett annuitetslån (Läs mer om annuitetslån här). Vilken av dessa som är bäst beror på vad man prioriterar för olika faktorer gällande amortering.

Rak amortering betyder att samma summa betalas varje månad (eller vilken period man har) på lånet. Utöver det betalar man gällande ränta. Det betyder exempelvis att en person som tar ett lån på 120.000 och lägger upp detta på tio år kommer behöva betala tillbaka 12.000 per år vilket blir 1.000kr per månad.

Då lånet är som störst vid första inbetalningen kommer räntekostnaden också vara högst då. Ju mer lånet minskas desto mindre räntekostnader kommer betalas vilket alltså betyder mindre totala månadskostnader.

Fördelar och Nackdelar

Fördelen med rak amortering är flera. För det första vet man exakt hur mycket lånet minskas varje månad vilket gör det lätt att veta hur stort lånet är för närvarande. För det andra är detta sätt något mer ekonomiskt än annuitetslån (Orsaken kan läsas om i artikeln ”annuitetslån”).

För det tredje är det ofta en positiv känsla att få lägre månadskostnad varje månad. Det skapar en känsla av att lånet sakta men säkert försvinner. Detta i motsats till annuitetslån där exakt samma summa betalas varje månad – detta oavsett hög eller låg räntekostnad.

Ränta

Skulle räntan förändras under tiden man har rak amortering kommer detta enbart resultera i att månadskostnaden blir högre. Detta eftersom man varje månad betalar hela räntekostnaden utöver amorteringsnivån.

Amorteringsfritt lån

Möjligheten till och efterfrågan på amorteringsfria lån har minskat något de senaste åren. Detta bland att då krav på en viss amortering på bolån har införts. Men fortfarande finns möjligheten att få amorteringsfritt under en viss period eller hela låneperioden på mindre lån.

Amorteringsfritt lån innebär att låntagaren inte betalar någon amortering under hela låneperioden. När den sedan är slut ska hela beloppet betalas tillbaka.

Däremot betalas ränta under hela lånetiden vilken kan vara fast eller rörlig.

Fördelar och nackdelar

Den stora fördelen med amorteringsfritt lån är att man kan ta ett lån och få lite större ekonomiska möjligheter. Detta i jämförelse med om en viss summa behöver gå till amortering varje månad. En familj som precis som köpt en villa för fyra miljoner kanske i första hand vill lägga pengar på renovering av det nya huset istället för att amortera. Detta åtminstone de första åren i det nya huset.

Nackdelen är att kostnaden för amorteringsfritt lån blir högre än de andra alternativen som finns att välja mellan. Detta eftersom lånebeloppet aldrig minskas under lånetiden.

En annan nackdel är att det finns en risk att man inte kan betala tillbaka lånet. Om ett lån tas på en miljon kronor med huset som säkerhet, och ska betalas tillbaka 10 år senare, så krävs det att huset verkligen går att

sälja för en miljon. Oftast har ett hus inte stått still i värde under 10 år men det räcker med att området får dåligt rykte eller att en väg dras om för att värdet drastiskt ska försämras.

Att då behöva ta ett privatlån för att lösa ett banklån är knappast uppskattat.

Serieplan

Att amortera enligt en serieplan var vanligt mellan 60-talet och 80-talet men är idag väldigt ovanligt. Med serieplan ökar amorteringsbeloppet regelbundet utifrån en förutbestämd faktor. Därmed blir summan som ska betalas högre och högre. Det kan jämföras med Rak amortering där summan är konstant.

Amorteringsformen användes främst när bostadsrättsföreningar skulle låna till flerfamiljshus. Därmed alltså lån med mycket lång amorteringstid. Tanken med upplägget var att den förväntade inflationen på lång sikt skulle göra att den reella kostnaden för lånet skulle minska med tiden.

Trappstegsplan

Trappstegsplan har vissa likheter med Serieplan. Även här ökar amorteringen över tid. Men till skillnad mot Serieplan så sker stegringen på amorteringsbeloppet stegvis och inte med kontinuerligt med fast bestämd faktor som på Serieplan.

Amorteringskrav

Amorteringskrav

Den 1:a juni 2016 infördes amorteringskrav på bolån i Sverige. Ett krav som gäller för alla bolån som tecknas efter detta datum. Det är viktigt att veta att dessa krav bara är ”miniminivå”. Bankerna har alltid rätten att ställe högre krav på sina låntagare. Däremot kan de inte acceptera lägre nivå än dessa. Det som gäller är följande:

Amortering på nya bolån

De bolån som tecknas efter 1:a juni 2016 innefattas av amorteringskravet. Kravet gäller även om ett befintligt lån på en bostad tas över eller om man tecknar ett tilläggslån (läs mer under tilläggslån).

Kravet är att 2% måste amorteras på lånet så länge som belåningsgraden är mellan 70-85%. När ett lån tecknas får aldrig belåningsgraden vara högre än 85% enligt en tidigare regler.

När belåningsgraden har kommit under 70% minskas kravet till att amortering måste ske med 1%. Detta fram till att belåningsgraden hamnat på 50%. Därefter finns inget lagligt krav på att amortering måste ske.

Kravet gäller däremot inte för skogsbruksfastigheter och jordbruksfastigheter.

Utökat amorteringskrav

Bolån som tecknas efter 1:a mars 2018 omfattas även av det utökade amorteringskravet. Det innebär att en ytterligare procent måste amorteras i det fall som skuldkvoten minst är 450%. Skuldkvot räknas ut genom att ta hushållets totala årsinkomst (lön, bidrag m.m.) dividerat med lånesumman. Förenklat kan man säga att om lånet är 4,5 gånger större hushållets årsinkomst så gäller utökad amortering.

I detta fall måste 1 % amorteras på belåningsgrad 1-49 %, 2 % vid belåningsgrad upp till 70 % och annars 3 %. Med andra ord en procentenhet mer än tidigare oavsett belåningsgrad.

Tilläggslån

Om ett befintligt bolån utökas kallas det för att man tecknar ett tilläggslån. Om detta sker finns två möjligheter att välja mellan för låntagaren. För det första går det att räkna samman denna summa i redan befintlig bolån som har amorteringskrav. Därmed gäller samma regler för hela lånesumman.

För det andra går det att amortera detta tilläggslån separat från den redan befintliga bolånedelen. I detta fall måste hela summan vara amorterad på 10år. Man kan även välja att avbryta denna amortering om den sammanlagda summan av lånen inte har en belåningsgrad på mer än 50%.

Värdering och omvärdering

Värdering och omvärdering

Några regler för hur värdering av en bostad ska ske finns inte. Det är därmed upp till banken att avgöra hur värderingen ska genomföras innan bolånet tecknas. Däremot finns det regler för omvärdering. Eftersom belåningsgraden är det som styr amorteringen finns en stor fördel att värdera upp bostaden. Reglerna säger att omvärdering får ske vart femte år om inte några avsevärda värdeförändrande insatser har skett.

De som har ett bolån kan därmed med fördel omvärdera bostaden var femte år för att eventuellt få upp värdet (vilket sänker belåningsgraden) och minska amorteringskravet.

För att det ska klassas som ”avsevärda” förändringar krävs stora ombyggnationer. Det räcker exempelvis inte med att ett badrum har renoverats även om detta vanligtvis påverkar bostadens värde. Det krävs alltså större förändringar för att ny värdering (utöver var femte år) ska kunna genomföras.

Undantag från amorteringskravet

Amorteringskravet gäller för alla nya bolån som tecknas. Men några undantag finns för att bland annat inte skapa inlåsningseffekter eller skapa ekonomiska problem för låntagarna.

Om man byter bank – För att inte skapa inlåsningseffekter gäller undantaget för den som förhandlar om sitt bolån och hittar ett bättre alternativ hos en annan bank. Flyttas bolånet gäller inte amorteringskravet trots att det innebär att ett nytt bolån tecknas.

Oväntade händelser – Vid dödsfall, arbetslöshet eller längre sjukskrivning minskar hushållets inkomst mycket och det kan vara svårt att betala amorteringen. Det är i detta fall banken som ska bevilja undantaget.

Om ett tilläggslån tecknas – Om inte bostaden är belånad till 85% finns möjlighet att teckna tilläggslån. Antingen räknas det in i det övriga lånet och innefattas därmed av amorteringskravet eller så ska denna tilläggsdel amorteras separat på 10år.

Vid nyproducerade bostäder – För att skapa större efterfrågan på nya bostäder (vilket ska gynna byggandet) finns inget amorteringskrav de första fem åren som en nyproducerad bostad köps. Undantaget gäller enbart första ägaren även om ny ägare tar över bostaden inom dessa fem år.

Belåningsgrad

Med belåningsgrad menas hur stor summa man lånar i förhållande till värdet på den sak som sätts i säkerhet. Det överlägset vanligaste är att man talar om belåningsgrad vid bolån. Om en fastighetsmäklare (som är betrodd hos banken) värderar ett hus till 1 miljon kronor och personen enbart vill låna 500.000 kommer belåningsgraden vara 50%. Skulle personen istället valt att låna 800.000 skulle belåningsgradet varit 80%.

Efter finanskrisen infördes en regel om att ett bolån inte fick ha högre belåningsgrad än 85%. Med andra ord måste låntagaren betala 15% av summan kontant, alternativt ta ett privatlån och täcka upp detta.

Genom att ha låg belåningsgrad kan man även lättare förhandla till sig en lägre ränta. Detta eftersom det är betydligt lägre risk för banken. Skulle de bli tvungna att tvångssälja huset och det är lågt belånat kommer de med all säkerhet få tillbaka pengar för hela lånet. Det är däremot inte lika säkert om belåningsgraden är hög och huspriserna sjunkit inför försäljning.

Belåningsgrad var också mycket aktuellt under hösten 2014. Då valde Finansinspektionen att sätta amorteringskrav på alla nya bolån. Amorteringen skulle ske med 2% per år till belåningsgraden var 70%. Därefter fick låntagaren gå ner till att amortera 1% till belåningsgraden gått ner till 50%.

Inom privatlån pratar man aldrig om belåningsgrad. Detta eftersom det är lån UTAN säkerhet och därmed inget som belånas.

Avbetalningsplan

En avbetalningsplan är en tydlig plan gällande hur kredittagaren ska betala tillbaka sin skuld till kreditgivaren. Det kan exempelvis vara att man ska betala tillbaka 2000kr (plus ränta) varje månad i tre månader för att betala sin skuld på 6000kr.

När det kommer till lånebranschen används däremot begreppet avbetalningsplan mer frekvent i de tillfällen som låntagaren inte har möjlighet att betala i tid och behöver göra en ny plan mot den ursprungliga. Det ligger däremot då helt på låntagaren att kontakta lånföretaget för att skapa en ny avbetalningsplan.

Exempel:

En person lånar 24.000kr och har ett lån som är upplagt på ett år. När det visar sig att personen inte kan betala i tid kontaktas kreditföretaget för att dessa tillsammans med låntagaren ska komma på en lösning. En lösning är att en ny avbetalningsplan skapas där personen får betala resterande summa på ett flertal månader.

I det fall man inte kan betala tillbaka sin skuld i tid bör man alltid kontakta sin långivare. Detta just för att skapa en ny avbetalningsplan som är mer anpassad efter den gällande ekonomiska situationen. Genom detta kan man i många fall hitta en lösning som gör att man slipper få en betalningsanmärkning och i värsta fall få utmätning.

Jämför Låneförmedlare

Rak Amortering

Rak Amortering Amorteringskrav

Amorteringskrav Värdering och omvärdering

Värdering och omvärdering