Spara pengar med Sveriges bästa privatlån 2023

Lista med Sveriges billigaste privatlån, med låga räntor och som godkänner betalningsanmärkning. Hitta rätt lån och spara pengar idag!

Hitta rätt lån för dig, med belopp mellan 1 000 kronor och 600 000 kronor. Vi jämför och guidar till bästa privatlånet oberoende av vilka ekonomiska förutsättningar du har.

Aktuella privatlån – Topplista

- Sveriges bästa låneförmedlare – Jämför 40 privatlån med en enda ansökan

- Privatlån med betalningsanmärkning – Få lån trots anmärkningar

- Så lånar du ansvarsfullt

Lån anpassat för din ekonomi – så hittar du det!

Detta är guiden till allt som handlar om privatlån. För att kunna hitta det privatlån som bäst passar dina förutsättningar är det viktigt att känna till alla delar i lånehjulet, så börja här!

1. Vad är ett privatlån?

Ett privatlån definieras som ett lån som ingås utan krav på säkerhet, i kontrast till ett bostadslån där bostaden fungerar som säkerhet. Följande text kommer att belysa de särdrag som utmärker ett privatlån, belopp som du kan låna och råd för att erhålla lägre ränta.

Låna mellan 1 000 kr och 600 000 kr

Privatlån kan tecknas från så lite som 1 000 kronor och sträcker sig upp till 600 000 kronor. I din ansökan specificerar du även önskad återbetalningstid, eller amorteringstid. Beroende på lånebeloppet kan denna tid variera. Mindre lånebelopp kan amorteras på mellan 1 – 3 år medan större belopp kan spridas ut över en period på upp till 20 år.

Fler detaljer om vad som påverkar ditt lånebelopp finns i avsnitt 3.

Ränta baserad på individuell bedömning

Ett distinkt kännetecken för ett privatlån är att räntan alltid är individuell. När din ansökan kommer in till banken gör de en bedömning av din kreditvärdighet, och din ränta sätts baserat på detta. Kreditvärdighet refererar till risken för att du inte kommer att kunna återbetala lånet. En stark kreditvärdighet resulterar i lägre ränta.

Mer information om hur du kan få en lägre ränta hittar du i avsnitt 7.

Låna utan säkerhet

Ytterligare ett särskiljande drag som gör privatlån attraktivt på marknaden är att de kan beviljas utan säkerhet. Det innebär att du inte behöver ha en fastighet eller annan tillgång som kan belånas. Det är också anledningen till att räntan beräknas enbart baserat på din kreditvärdighet, vilken vi kommer diskutera i mer detalj senare.

2. När ska du söka ett privatlån?

En av de största fördelarna med privatlån är dess flexibilitet när det kommer till användning av de lånade medlen. Till skillnad från många andra låneformer, som bostadslån, får ett privatlån användas för vilket ändamål som helst. I låneansökan behöver du oftast specificera vad pengarna ska användas till, men ingen efterkontroll utförs för att försäkra att pengarna faktiskt används för det avsedda ändamålet.

Det är vanligt att låna för att finansiera renoveringar i hemmet, bilköp och liknande. Kom dock ihåg att du aldrig bör låna pengar för att spela på nya utländska casinos eller liknande.

Nedan går vi igenom några vanliga ändamål för vilka privatlån ofta används.

Finansiering av bil

Att använda ett privatlån för att finansiera köpet av en begagnad bil är inte ovanligt. Detta kallas ibland för ”billån utan säkerhet” hos vissa banker, men i själva verket är det bara ett annat namn för privatlån. Vid köp av en ny bil från en återförsäljare är det dock mer vanligt att ta ett billån där bilen fungerar som säkerhet. Detta kan ofta vara mer ekonomiskt fördelaktigt på grund av lägre räntenivåer.

Renovering och ombyggnad

Renovering och ombyggnad av bostäder är en annan vanlig anledning till att ta ett privatlån. Det kan handla om allt från att bygga en ny altan till att renovera ett helt badrum. Om du äger din bostad kan det vara mer ekonomiskt fördelaktigt att höja ditt bostadslån för att finansiera dessa projekt, eftersom räntorna oftast är lägre. Om du redan har en hög belåningsgrad på din bostad, kan detta dock inte vara ett alternativ, och i så fall kan ett privatlån vara ett bra alternativ för att finansiera dina renoveringsprojekt.

Privatlån för kontantinsats

När du tar ett bostadslån kan du endast låna upp till 85 % av bostadens värde. De resterande 15 %, kända som kontantinsatsen, förväntas betalas med sparade pengar eller genom försäljning av en tidigare bostad. Ett privatlån kan emellertid användas för att täcka denna kontantinsats, vilket kan hjälpa dig att komma in på bostadsmarknaden och säkra ett bostadslån för resten av kostnaden.

Samlingslån – konsolidering av skulder

Har du flera mindre lån med höga räntor kan ett privatlån vara ett bra alternativ för att samla alla dessa lån till ett enda. Ett samlingslån är ett privatlån som används för att avveckla flera mindre lån och krediter. Detta kan inkludera delbetalningar, kreditkortsskulder, snabblån och mindre privatlån. Genom att samla alla dessa skulder till ett enda lån kan du ofta få en lägre ränta och lägre månadskostnader, samtidigt som det blir lättare att hålla koll på din totala skuldsättning.

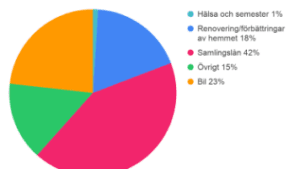

Den vanligaste orsaken till att teckna ett privatlån är för att samla lån och krediter. Enligt statistik från Zmarta är det även den orsak som ökar mest vid ekonomisk oroliga tider. Statistik från låneförmedlaren Lendo visar liknande utveckling. År 2020 var 42 % av de lån som förmedlades via dem så kallade samlingslån.

(Bildkälla: Pressmeddelande från Lendo)

En viktig punkt att komma ihåg är dock att ett privatlån, precis som alla andra typer av lån, ska tas med försiktighet. Det är viktigt att du kan betala tillbaka lånet inom den avtalade tiden för att undvika onödiga kostnader och potentiella skulder. Men i rätt situation kan ett privatlån vara precis det verktyg du behöver för att nå dina ekonomiska mål.

3. Hur mycket får jag låna med privatlån?

Olika privatlångivare kan ha olika låneomfång tillgängliga för sina kunder. Medan det vanligaste är att erbjuda någonstans mellan 1 000 kr och 600 000 kr så finns det vissa långivare som fokuserar på mindre belopp, som upp till 50 000 kr, medan andra långivare specialiserar sig på större privatlåntagare.

Däremot bör man vara medveten om att bara för att en långivare erbjuder vissa belopp är det inte säkert att just du kan få tillgång till dessa summor. Detta då beloppet du kan låna via ett privatlån i hög grad beror på din inkomst och din kreditvärdighet. Därför är det viktigt att förstå hur dessa pusselbitar spelar in och fungerar. Låt oss ta en närmare titt på det här:

Inkomst

En viktig del av ansökningsprocessen för ett privatlån är granskningen av din inkomst. Banken kommer att kontrollera din deklarerade inkomst – det vill säga, vad du rapporterade att du tjänade under föregående år – via en kreditupplysning. Därefter utförs en så kallad KALP-kalkyl, vilket är en beräkning av dina månatliga kostnader i förhållande till din inkomst, baserat på standardiserade belopp fastställda av Konsumentverket. Banken tar även hänsyn till faktorer som din familjesituation och din boendeform.

Det är viktigt att notera att även om dina faktiska kostnader är betydligt lägre än dessa standardiserade belopp, måste banken ändå använda dessa belopp för att bedöma om du kan hantera lånet. En högre inkomst innebär att du kan låna större belopp genom ett privatlån.

Om din inkomst idag är betydligt högre än vad som rapporterades i din senaste inkomstdeklaration, kan du kontakta banken för att diskutera situationen. I vissa fall kan de godkänna olika typer av dokumentation som bevis på den högre inkomsten.

Notera att du i många fall inte kan räkna tillfälliga intäkter som inkomst. Om du spelar på casino, till exempel, kan du i regel inte räkna eventuella vinster som inkomst när du ska ansöka om lån. Läs mer på casino-utan-spelpaus.net om hur möjliga intäkter från casinospel fungerar gällande uttag och vinstskatt.

Kreditvärdighet

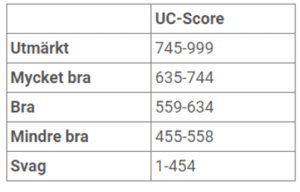

Din kreditvärdighet är en annan avgörande faktor när det gäller hur mycket du kan låna. Denna värdering uttrycks ofta som ett kreditbetyg eller en ”creditscore”, och ger en bild av din totala ekonomiska situation. Detta betyg sammanställs av kreditupplysningsföretag, som UC eller Bisnode.

Om du får en betalningsanmärkning kommer din kreditvärdighet att försämras avsevärt, vilket innebär att du kommer att kunna låna ett lägre belopp, oavsett om din inkomst inte har förändrats. En bättre kreditvärdighet innebär att du kan låna större belopp genom ett privatlån.

Du kan kontrollera din kreditvärdighet hos UC genom tjänsterna ”Min Upplysning” eller ”Kreditkollen”. Det är möjligt att förbättra din kreditvärdighet över tid, till exempel genom att betala av lån och stänga öppna krediter. Läs mer om detta i avsnitt 9.

4. Jämför lån för bäst effekt

Det är både viktigt och enkelt att jämföra privatlån från ett stort urval av banker och långivare innan du bestämmer dig för vilket lån du ska teckna. Alltför ofta hoppar låntagare över jämförelsesteget, vilket kan leda till mindre fördelaktiga lånevillkor. Nedan följer en steg-för-steg-guide till hur du kan jämföra privatlån och vilka aspekter du bör ha i åtanke.

Jämför ett brett spektrum av långivare

Genom att använda en låneförmedlare kan du ansöka om privatlån och snabbt få svar från upp till omkring 40 banker och långivare på en och samma ansökan. Detta är kostnadsfritt och utan några förpliktelser att teckna ett lån, vilket gör det till ett enkelt och gratis sätt att jämföra räntor som olika banker kan erbjuda. Glöm inte att även kontakta din befintliga bank, där du har ditt lönekonto och andra banktjänster, för att se vilka villkor de kan erbjuda.

Anpassa din amorteringstid baserat på ditt behov

I låneansökan anges den önskade amorteringstiden, vanligtvis mellan 1 och 20 år. Genom att välja en längre amorteringstid kan du sänka din månadskostnad. Bankens svar på låneansökan kommer att inkludera information om ränta, amorteringstid och din månadskostnad. Om din månadskostnad visar sig vara för hög kan du överväga att justera till en längre amorteringstid.

Kontakta låneförmedlaren eller banken du har ansökt genom för att få en ny uträkning med den uppdaterade amorteringstiden. Nedan följer en tabell som illustrerar skillnaden i månadskostnad baserat på amorteringstid för ett lån på 50 000 kronor med en ränta på 7%.

Amorteringstid | Månadskostnad |

1 år | 4 326 kr |

2 år | 2 239 kr |

3 år | 1 544 kr |

5 år | 990 kr |

Jämför villkor på samma grunder

För att kunna genomföra en rättvis jämförelse av olika bankers privatlån är det viktigt att du jämför likvärdiga villkor. Räntesatsen är bara en del av ekvationen, det är bättre att fokusera på den ”effektiva räntan” eftersom den speglar både räntekostnader och andra kostnader kopplade till lånet. Om du exempelvis jämför sju olika privatlån med samma lånebelopp och amorteringstid, kommer lånet med den lägsta effektiva räntan att vara det mest fördelaktiga.

Fråga experterna vid behov

Om du finner uträkningar, räntor och olika avgifter förvirrande, kan det vara hjälpsamt att ringa en låneförmedlare och tala med deras personal, som kan vägleda dig genom hela processen. Detta gäller oavsett om du enbart vill jämföra räntor för att se om du kan förbättra din ekonomiska situation, eller om du vill snabbt teckna ett privatlån. Det är alltid bättre att få tydliga svar än att göra tveksamma val när det gäller din ekonomi.

5. Så ansöker du om ett privatlån

Att ansöka om ett privatlån är idag både smidigt och intuitivt, främst tack vare de digitala plattformar som de flesta banker och låneförmedlare erbjuder. I denna omfattande guide tar vi dig genom processen för att ansöka om ett privatlån via en låneförmedlare, vilket förenklar jämförelsen av räntor bland olika banker och ökar chansen att hitta det mest fördelaktiga lånet för just dina förutsätttningar.

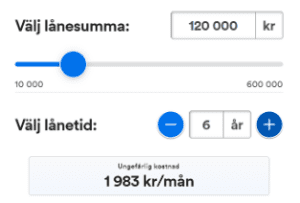

(Bildkälla: Lendo.se)

På bilden ovan baseras en uträkning på en ränta omkring 5,5 %. Det är viktigt att komma ihåg att räntan är individuell och kan både över- och underskrida denna siffra. Därför bör alla uträkningar ses som en indikation snarare än exakta värden.

Fastställ beloppet

Starta processen genom att klargöra hur mycket pengar du behöver låna. Om syftet med lånet är att finansiera ett bilköp, verifiera bilens kostnad och se om det finns några ytterligare avgifter. Om du har befintliga avbetalningar eller smålån, kan du överväga att öka beloppet på ditt privatlån för att kunna lösa ut dessa mindre skulder. I exemplet på bilden ovan ansöks det om ett privatlån på 120 000 kronor.

Fastställ amorteringstid

Förutom lånebeloppet, specificerar du även önskad amorteringstid. Genom att experimentera med olika amorteringsperioder kan du se hur det påverkar din månatliga återbetalning. På exemplet ovan har ett lån på 120 000 kronor amorteringstid på 6 år. Om amorteringstiden skulle utökas till 7 år, skulle den månatliga kostnaden minska med ungefär 200 kronor.

Personuppgifter

Nästa steg innefattar att specificera om lånet ska tecknas med en medsökande (läs mer om detta i kapitel 9), samt att ange personlig information såsom kontaktuppgifter, inkomstnivå, etc. Därefter skickas ansökan in, signerad med BankID eller Mobilt BankID.

Kreditupplysning och svarsprocess

Din låneförmedlare kommer nu att begära en kreditupplysning på dig och din ekonomi från någon av aktörerna som UC, Bisnode eller Creditsafe. Därefter får samarbetsbankerna tillgång till kreditupplysningen och din ansökan, baserat på vilket de avgör den ränta de kan erbjuda. Denna process tar endast några minuter.

Kort efter att din ansökan skickats kommer de första bankerna att svara på din förfrågan. Dessa svar kan skickas via e-post, sms och tillgängliggöras på ”Mina sidor” på låneförmedlarens hemsida. Det är bäst att vänta ungefär ett dygn för att ge alla samarbetande banker tid att svara.

Låneavtal och utbetalning

Efter ett dygn kan du jämföra de olika erbjudandena och identifiera vilken bank som erbjuder den lägsta räntan. Denna information presenteras tydligt när du loggar in på låneförmedlarens hemsida. Om du vill ta ett privatlån hos någon av bankerna, brukar lånevillkoren vanligtvis signeras direkt i samband med jämförelsen. Pengarna överförs sedan till ditt konto inom 1 – 3 bankdagar.

Månadsvis återbetalning

Den första återbetalningen av lånet bör ske ungefär en månad efter att det betalats ut. Därefter görs löpande betalningar varje månad under lånetiden. Det mest vanliga är att privatlån är så kallade annuitetslån, vilket innebär att ett exakt månadsbelopp betalas varje månad.

Tips!

Det är alltid möjligt att göra extra amorteringar utan att det medför någon ytterligare kostnad. Om du har överskott en månad kan det vara ekonomiskt fördelaktigt att amortera extra på ditt privatlån för att snabbare minska skulden.

6. Räkneexempel – Vad kostar ett privatlån?

Här följer beräkningar som visar kostnaderna för privatlån baserat på beloppen 10 000 kr, 200 000 kr, och 500 000 kr. Tabellerna illustrerar en uppskattning av månadskostnaden och den totala kostnaden, vilka båda varierar beroende på räntenivåer och återbetalningstider.

- Månadskostnad: Det totala belopp som betalas varje månad, inklusive både amortering och ränta.

- Total kostnad: Det totala belopp som betalas tillbaka över och ovanför lånebeloppet.

Lån om 10 000 kr

Att låna 10 000 kr eller 20 000 kr är relativt vanligt. Dessa pengar kan exempelvis användas till bilreparationer, nytt kylskåp eller att betala av högkostnadslån. Nedanstående tabell visar potentiella kostnader.

| | 5 % Månadskost. | 5 % Totalkost. | 7 % Månadskost. | 7 % Totalkost. | 10 % Månadskost. | 10 % Totalkost. |

3 år | 300 kr | 790 kr | 309 kr | 1 116 kr | 323 kr | 1 617 kr |

5 år | 189 kr | 1 323 kr | 198 kr | 1 881 kr | 212 kr | 2 748 kr |

7 år | 141 kr | 1 873 kr | 151 kr | 2 678 kr | 166 kr | 3 945 kr |

10 år | 106 kr | 2 727 kr | 116 kr | 3 933 kr | 132 kr | 5 858 kr |

Observera att extra avgifter, såsom uppläggningsavgift och aviavgift, kan tillkomma. Dessa avgifter ingår inte i beräkningen ovan. Med en ränta på mellan 5 – 10 %, blir således månadskostnaden för att låna 10 000 kronor mellan 100 – 300 kronor, beroende på vilken återbetalningstid som väljs.

Lån om 200 000 kr

I detta exempel överväger en person att låna 200 000 kronor för att finansiera renovering av ett badrum.

| | 5 % Månadskost. | 5 % Totalkost. | 7 % Månadskost. | 7 % Totalkost. | 10 % Månadskost. | 10 % Totalkost. |

3 år | 5 994 kr | 15 791 kr | 6 175 kr | 22 315 kr | 6 453 kr | 32 324 kr |

5 år | 3 774 kr | 26 454 kr | 3 960 kr | 37 614 kr | 4 249 kr | 54 965 kr |

7 år | 2 827 kr | 37 449 kr | 3 019 kr | 53 557 kr | 3 320 kr | 78 900 kr |

10 år | 2 121 kr | 54 557 kr | 2 322 kr | 78 660 kr | 2 643 kr | 117 161 kr |

Återigen, uppläggningsavgift och aviavgift kan tillkomma. Dessa avgifter har inte räknats med i tabellen. Att låna 200 000 kronor under en 10-årsperiod innebär en relativt låg månadskostnad, men en hög total kostnad för ränta som betalas över lånets löptid.

Lån om 500 000 kr

Det är få som kvalificerar för att låna 500 000 kronor genom ett privatlån. Det kräver en hög inkomst och mycket god kreditvärdighet. Följande tabell visar vad det skulle kosta givet olika förhållanden.

| | 5 % Månadskost. | 5 % Totalkost. | 7 % Månadskost. | 7 % Totalkost. | 10 % Månadskost. | 10 % Totalkost. |

3 år | 14 985 kr | 39 476 kr | 15 439 kr | 55 787 kr | 16 134 kr | 80 809 kr |

5 år | 9 436 kr | 66 137 kr | 9 901 kr | 94 037 kr | 10 624 kr | 137 411 kr |

7 år | 7 067 kr | 93 625 kr | 7 546 kr | 133 893 kr | 8 301 kr | 197 250 kr |

10 år | 5 303 kr | 136 394 kr | 5 805 kr | 196 651 kr | 6 608 kr | 292 905 kr |

Återigen, uppläggningsavgift och aviavgift kan tillkomma. Dessa avgifter har inte räknats med i tabellen. Eftersom månadskostnaden är så hög även med låg ränta och lång återbetalningstid, beviljar sällan banker så stora privatlån.

7. Så sänker du räntekostnaderna

Ett av de problem som de flesta ser med lån är de höga månatliga räntekostnaderna. Det finns faktiskt flera sätt att sänka räntan, och därmed kostnaden, för ditt privatlån. Detta kan uppnås antingen genom att förhandla med din nuvarande bank eller genom att jämföra räntor från olika banker och eventuellt flytta ditt lån till en bank med lägre ränta. Nedan beskrivs dessa två alternativ mer detaljerat:

Förhandla med din nuvarande bank

Det första steget att ta för att försöka sänka räntan på ditt lån är att ta kontakt med den bank där du har ditt privatlån. Fråga dem om det finns någon möjlighet att sänka räntan på ditt lån.

Om du har haft ditt lån hos dem i en viss tid, till exempel ett år, och under denna period inte missat några betalningar, finns det goda chanser att de skulle överväga att sänka räntan. Ibland kan det dock vara nödvändigt för banken att göra en ny kreditkontroll för att fastställa om din kreditvärdighet har förbättrats sedan du tog lånet.

Jämför räntor och överväg att flytta ditt lån

Det andra alternativet för att sänka räntan på ditt privatlån är att först bestämma vilken ränta du betalar nu och sedan jämföra det med räntorna som erbjuds av andra banker. Detta kan göras mest effektivt genom att använda en låneförmedlare.

En låneförmedlare erbjuder en kostnadsfri tjänst där fler än 30 banker och långivare får tillgång till din låneansökan och sedan ger de svar på vilken ränta de kan erbjuda. Om du hittar ett erbjudande som är mer fördelaktigt än ditt nuvarande lån, kan du ansöka om det nya privatlånet, och sedan använda de erhållna pengarna för att betala av det ursprungliga lånet i förtid.

Att sänka räntan på ditt privatlån kan verka överväldigande till en början, men genom att ta dessa steg kan du eventuellt spara tusentals kronor över lånets löptid. Var noga med att väga för- och nackdelarna med varje alternativ innan du gör ett beslut.

8. Privatlån trots betalningsanmärkningar – är det möjligt?

Att ansöka om och få beviljat ett privatlån trots betalningsanmärkningar kan vara en utmaning, men det är inte omöjligt. Det finns banker och kreditinstitut som kan bevilja lån även till personer med en eller flera betalningsanmärkningar. Dock bör det noteras att dessa lån oftast kommer med vissa begränsningar, inklusive lägre lånebelopp och högre räntor.

Begränsade lånebelopp

När du ansöker om ett privatlån med en betalningsanmärkning, kan du förvänta dig att banken kommer att vara mer försiktig och eventuellt bara bevilja ett mindre lånebelopp. Detta beror på att banken tar en större risk genom att låna ut pengar till någon med en historik av betalningsproblem. Om du behöver ett större belopp, kan en möjlig lösning vara att ha en medlåntagare som inte har några betalningsanmärkningar.

Högre räntenivåer

Att ha en betalningsanmärkning kommer också att påverka den ränta som du erbjuds. Räntan på privatlån till personer med betalningsanmärkningar är vanligtvis högre – ibland kan den vara dubbelt så hög jämfört med om anmärkningen inte fanns. Därför är det avgörande att jämföra villkor och räntor från olika banker för att säkerställa att du inte betalar mer än nödvändigt i ränta och avgifter.

Lån trots skuld hos Kronofogden

Att ansöka om och få beviljat ett lån med en skuld hos Kronofogden kan vara ännu mer komplicerat. Det finns bara ett fåtal aktörer som erbjuder detta och det är vanligtvis genom så kallade omstartslån.

Ett omstartslån är inte som ett traditionellt privatlån. Det är oftast utformat för att hjälpa dig att bli skuldfri och få din ekonomi tillbaka på rätt spår. Med ett omstartslån agerar långivaren, vanligtvis via fullmakt, för att betala av dina skulder hos Kronofogden och andra skulder. Dessutom utformas en individuell återbetalningsplan, skräddarsydd för din ekonomiska situation. Ett vanligt privatlån passar därför inte för detta ändamål.

Det är viktigt att notera att medan det är möjligt att få ett privatlån trots betalningsanmärkningar eller skuld hos Kronofogden, bör du noga överväga alla dina alternativ och kanske söka ekonomisk rådgivning innan du tar ett sådant steg.

9. Maximera dina chanser till ett billigare lån

När man ansöker om ett lån vill man alltid hitta det låneavtal som erbjuder de bästa villkoren, inklusive de lägsta månatliga kostnaderna. För att förbättra dina chanser att erhålla ett privatlån med låg ränta, är det därför avgörande att förstå vilka faktorer banker och långivare beaktar när de fastställer dina räntevillkor.

Följande sex tips kan hjälpa dig att anpassa ditt ekonomiska beteende och därmed öka dina chanser att få ett förmånligare lån. Även om inte alla tips kan vara tillämpliga på varje situation, kommer de flesta låntagare att kunna använda minst ett eller två av dem.

- Förbättra din kreditvärdighet – En högre kreditvärdighet resulterar i lägre ränta.

- Jämför olika banker – Banker erbjuder varierande räntor, det lönar sig alltid att jämföra.

- Teckna lån med medlåntagare – Att ha en medlåntagare kan underlätta för att låna större belopp till en lägre ränta.

- Omförhandla ditt privatlån – Det är viktigt att regelbundet utvärdera din lånesituation, särskilt om din ekonomiska situation har förändrats betydligt.

- Medlemslån – Vissa fackförbund erbjuder ränterabatter till sina medlemmar.

- Minst 20 000 kr – Många banker som erbjuder låga räntor har en lägsta lånesumma på 20 000 kronor.

Varje tips kommer att diskuteras mer detaljerat nedan för att hjälpa dig att maximera dina chanser att erhålla ett förmånligt privatlån.

Förbättra din kreditvärdighet

Din kreditvärdighet är huvudfaktorn som påverkar den ränta du erbjuds av banken. Om du nekas ett privatlån är det troligt att din kreditvärdighet är otillräcklig och behöver förbättras. Dock bör du vara medveten om att en betydande förbättring av din kreditvärdighet kan ta flera månader, ofta upp till ett år.

Du kan kontrollera din kreditvärdighet och den information som banker får om dig genom tjänsterna ”Kreditkollen” hos UC och ”Min Kreditupplysning” hos Creditsafe. Båda dessa tjänster ger en omfattande bild av din kreditvärdighet.

(Bildkälla: Kreditkollen från UC)

Vad kan du göra?

För att förbättra din kreditvärdighet kan du:

- Avsluta lån och krediter – Genom att använda de ovan nämnda tjänsterna kan du se vilka öppna lån och krediter du har. Avsluta alla oanvända krediter.

- Konsolidera dina lån – Teckna ett större privatlån för att samla alla dina mindre lån och krediter i ett enda lån. Detta kallas även för ett samlingslån.

- Undvik kreditupplysningar – Många kreditupplysningar inom en kort tid kan påverka din kreditvärdighet negativt.

Jämför olika privatlån

Precis som priser på livsmedel kan variera mellan olika butiker, kan räntor variera mellan olika banker och långivare. För att hitta det mest förmånliga privatlånet är det därför viktigt att jämföra olika alternativ.

Idag finns det en mängd olika jämförelsetjänster online där man enkelt får en överblick över många av de största långivarna i Sverige, samt recensioner som går igenom de olika bankernas för- och nackdelar. Här kan man ofta även skicka ansökningar till upp till 40 olika banker under endast en kreditupplysning.

Låna med en medlåntagare

Om du ansöker om ett privatlån tillsammans med en medlåntagare, innebär det att ni båda delar det juridiska ansvaret för att betala tillbaka lånet. Detta kan vara särskilt användbart om du till exempel ingår i ett par som planerar att renovera hemmet och behöver extra finansiering. Genom att inkludera en medlåntagare ökar du din ansöknings attraktivitet för banken.

Med en extra person som tar på sig ansvaret för lånet minskar bankens risk, vilket kan resultera i mer fördelaktiga lånevillkor. Detta kan innebära lägre räntor och möjligheten att låna större summor. Det är dock viktigt att komma ihåg att båda parter i låneavtalet har lika ansvar för att uppfylla villkoren, vilket innebär att ni båda kan hållas ansvariga för att betala tillbaka hela beloppet om den andra parten inte uppfyller sina skyldigheter.

Omförhandla ditt befintliga lån

Din initiala ränta för ditt privatlån fastställs utifrån din kreditvärdighet vid den tidpunkt då du ansökte om lånet. Din kreditvärdighet kan dock förändras över tid, och det är därför viktigt att du regelbundet granskar och omförhandlar villkoren för ditt privatlån. Det är rekommenderat att du gör detta minst en gång per år. Under denna genomgång kan du jämföra om du kan få en lägre ränta hos en annan bank, eller om din nuvarande bank är öppen för att sänka din ränta.

Att proaktivt omförhandla ditt lån kan hjälpa dig att minska dina månatliga betalningar och därmed också din totala skuldbörda över tid. Genom att hålla dina lån aktuella och anpassade till din nuvarande ekonomiska situation kan du maximera ditt ekonomiska välbefinnande. I längden kan detta även leda till att du får bättre återbetalningsmöjligheter och kan avsluta fler pågående krediter, vilket kan leda till en positiv påverkar på din kreditvärdighet.

Kom ihåg! Har du en betalningsanmärkning, och tecknar ett privatlån, kommer bankens ränta vara mycket hög. Kontrollera därför när anmärkningen löper ut, vilket är 3 år efter att du fått den, och ansöka då om ett privatlån via en låneförmedlare dagen efter. Till mycket stor sannolikhet får du en betydligt bättre ränta och kan flytta lånet.

Låna minst 20 000 kronor

Trots den allmänna regeln om att aldrig låna mer än vad man behöver, finns det ett undantag. Många banker som erbjuder låga räntor har en minimigräns för lån på 20 000 kronor. Om du behöver låna mindre än så kan det vara en bra idé att ändå ansöka om ett lån på 20 000 kronor, få fler erbjudanden och sedan göra en extra amortering på det belopp du inte behöver. På så sätt kan du dra nytta av den lägre räntan utan att faktiskt behöva låna hela beloppet. Detta ger dig även tillgång till fler långivare, vilket ger dig chans att verkligen sänka kostnaderna.

Ökad förståelse av termer

Slutligen är det även mycket fördelaktigt att redan innan du börjar ansöka om ett lån sätta dig in i privatlånens terminologi. Vid processen att teckna ett privatlån kommer du att möta en rad specifika termer som är viktiga att förstå för att navigera rätt i låneuniversumet. Nedan ges en mer detaljerad förklaring av några av dessa begrepp:

Betalningsfri månad

Detta är en funktion som vissa banker erbjuder för sina privatlån. Det innebär att du under vissa månader inte behöver betala amortering eller ränta på ditt lån. Detta är oftast en funktion som du måste begära via bankens kundtjänst. Funktionen ger flexibilitet men förlänger återbetalningstiden med antalet månader du valt att vara betalningsfri.

Kom ihåg att det ofta finns en gräns för hur många betalningsfria månader du kan ta per år, och det finns vanligtvis krav på att tidigare inbetalningar ska ha skett i enlighet med låneavtalet.

Låneskydd

Låneskydd är en valfri försäkring som kan kopplas till ditt privatlån. Syftet med denna försäkring är att ge en extra trygghet vid oförutsedda händelser, såsom långtidssjukskrivning eller arbetslöshet. Om du skulle hamna i någon av dessa situationer, kan låneskyddet täcka dina månadskostnader för lånet för en viss period, oftast upp till 12 månader.

Inte alla banker erbjuder låneskydd, så det kan vara värt att undersöka detta innan du väljer en långivare.

Privatlån med direktutbetalning

Detta begrepp innebär att banken sätter in pengarna på ditt konto samma dag som lånet beviljas. Tidpunkten kan variera, men i vissa fall kan det vara så snabbt som bara ett par timmar efter godkänd ansökan.

Detta var tidigare en ovanlig service men har blivit allt vanligare tack vare teknisk utveckling och ökad efterfrågan från kunder. Direktutbetalning kan vara speciellt fördelaktigt om du behöver pengar snabbt för en oväntad utgift.

Vanliga frågor och svar om privatlån

Generellt om privatlån

Hur mycket kan man låna med privatlån?

I Sverige kan få tillgång till privatlån mellan 1 000 kronor och 600 000 kronor. De vanligaste privatlånen brukar ligga mellan 10 000 och 20 000 kronor.

Måste jag ange i ansökan vad pengarna ska användas till?

Flera banker, och låneförmedlare, kräver att det uppges. Det är däremot främst för deras egen statistik. Vill du inte uppge den specifika anledningen brukar alternativet ”Övrigt” kunna väljas.

Hur lång återbetalningstid är längst för privatlån?

Den längsta återbetalningstiden som erbjuds är 20 år. Det vanligaste är 1 – 10 år eller 2 – 12 år.

Påverkar räntan eller amorteringstiden månadskostnaden mest?

Amorteringstiden påverkar månadskostnaden mest. Förläng därför amorteringstiden om du önskar få ner månadskostnaden.

Kostar det något att lösa privatlån i förtid?

Nej. Det går alltid att lösa sitt lån innan löptiden. Banken tar inte ut någon avgift för att lösa lån i förtid. För att göra detta behöver man kontakta banken och be om en slutfaktura.

Kan privatlån tecknas för att lösa andra lån?

Ja, ett samlingslån är ett privatlån som tecknas med syftet att kunna betala av flera andra mindre lån och skulder.

Finns det ångerrätt på privatlån?

Ja, på privatlån har du alltid 14 dagars ångerrätt.

Räntor

Vad är en bra ränta på privatlån?

En mycket bra ränta på privatlån är 2 – 4 procentenheter över aktuell styrränta. I juni 2023 var styrräntan på 3,75 % vilket innebar att de bästa privatlånen hade en ränta på 6,75 – 7,75 %.

Vad är skillnaden mellan ränta och effektiv ränta?

Ränta är en procentuell avgift på lånesumman. Effektiv ränta är räntekostnad samt övriga kostnader. Jämför därför alltid effektiv ränta.

Vad bör jämföras mer än räntan?

Jämför effektiv ränta då den speglar den totala kostnaden för både räntor och avgifter. Se även på månadskostnaden då det är beloppet du måste kunna betala varje månad.

Låneförmedlare

Varför bör privatlån jämföras via låneförmedlare?

Med en låneförmedlare kan man jämföra upp till 40 banker med endast en ansökan och en enda kreditupplysning. Detta är det enklaste och mest tidseffektiva sättet att jämföra privatlån.

Vad kostar det att använda låneförmedlare?

Det är helt gratis.

Går det att teckna privatlån hos flera banker samtidigt?

Det går att ha lån hos ett flertal banker samtidigt. Däremot är det rekommenderat att istället teckna ett samlingslån där man samlar alla mindre lån i ett större övertäckande lån för att minska extrakostnader som avier och räntor.

Syns det i kreditupplysningen om jag ansöker om lån hos flera banker?

Ja, varje bank som får en ansökan tar en kreditupplysning. Därmed kommer det att synas om du ansöker om privatlån hos flera olika banker. Med låneförmedlare skapas däremot bara en kreditupplysning.

Kan jag ansöka bara för att se min kostnad?

Ja, eftersom räntan är individuell måste du ansöka om ett privatlån för att kunna veta exakt vilken ränta som banken erbjuder. Du behöver däremot aldrig teckna lånet, och ansökan i sig är aldrig bindande.

Lån med betalningsanmärkning

Hur får man en betalningsanmärkning?

Man kan få en betalningsanmärkning om man inte betalar tillbaka sina lån eller krediter i tid.

Hur vet man att man har en betalningsanmärkning?

Man kan kontrollera sin kredit-status hos UC eller andra kreditupplysningstjänster under tjänster så som ”Kreditkollen” eller ”Min kreditupplysning”.

Hur lång tid tar det att bli av med betalningsanmärkning?

En betalningsanmärkning är aktiv i tre år för privatpersoner.

Går det att teckna privatlån trots många betalningsanmärkningar?

Ja, de banker som erbjuder lån till personer med betalningsanmärkningar ser både på antalet anmärkningar, dess orsak och ålder vid en låneansökan.

Kan låneförmedlare användas om jag har anmärkning?

Ja, de flesta låneförmedlare samarbetar även med banker som tillåter anmärkningar.

Var vänder jag mig om jag inte kan hantera mina skulder?

Har du svårt att hantera dina skulder kan du vända dig till kommunens skuld- och budgetrådgivare.